财政部 海关总署 国家税务总局关于调整部分商品出口退税率有关问题的补充通知

财税〔2006〕145号

全文有效 发文日期:2006-09-29

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,海关总署广东分署,天津、上海特派办,各直属海关,新疆生产建设兵团财务局:

《财政部、发展改革委、商务部、海关总署、国家税务总局关于调整部分商品出口退税率和增补加工贸易禁止类商品目录的通知》(财税〔2006〕139号)下发以后,各地反映了一些有关执行和附件中存在的问题。为此,特补充如下:

一、对财税〔2006〕139号文件附件中有关商品税号适用退税率规定

(一)仍适用原退税率的商品。在“降低出口退税率商品清单”中下列商品仍适用原退税率:

(二)在“降低出口退税率商品清单”中删除序号1081税则号75040010的“非合金镍粉及片状粉末”和序号1082税则号75040020的“合金镍粉及片状粉末”两种商品。

(三)在“降低出口退税率商品清单”中序号为964、税则号为72172000的“镀或涂锌的铁或非合金钢丝”退税率应为8%。

(四)调整“降低出口退税率商品清单”中的部分税则号。

1.序号为99税则号为39201090的“其他乙烯聚合物制板、片、带”,拆分为:3920109020“乙烯-四氟乙烯膜”,退税率为11%;3920109090“非泡沫聚乙烯板、片、膜、箔及扁条”,退税率为11%。

2.序号为101税则号为39202090的“其他丙烯聚合物制板、片、带”,修订为:3920209090“非泡沫聚丙烯板、片、膜、箔及扁条”,退税率为11%。

3.序号为103税则号为39204300的“按重量计增塑剂含量不小于6%的聚氯乙烯板、片、膜、箔及扁条”,修订为:3920430090“聚氯乙烯板、片、膜、箔及扁条”,退税率为11%。

4.序号为104税则号为39204900的“按重量计增塑剂含量小于6%的聚氯乙烯板、片、膜、箔及扁条”,修订为:3920490090“其他聚氯乙烯板、片、膜、箔及扁条”,退税率为11%。

5.序号为182税则号为44190032的“竹制一次性筷子”,修订为:4419003290“其他竹制一次性筷子”,退税率为11%。

(五)在“取消出口退税率商品清单”中增加:税则号为25199091的“化学纯氧化镁”、税则号为2519909990的“其他氧化镁”、税则号为25309091的“硅灰石”。

(六)调整“提高出口退税率商品清单”中的部分税则号和商品名称。序号为140产品名称应为“气相色谱仪”;序号为169产品名称为“棕榈硬脂”。序号为14,税则号为84733090,产品名称为“计算机零附件(含磁头、内存条)”的税则号拆分为84733010、84733090两个税号。磁头和巨型机、大型机、中型机及小型机用的内存条归入84733010,微机及其他自动数据处理设备用内存条,应归入84733090。

二、明确财税〔2006〕139号文下发之前已经取消出口退税的商品目录

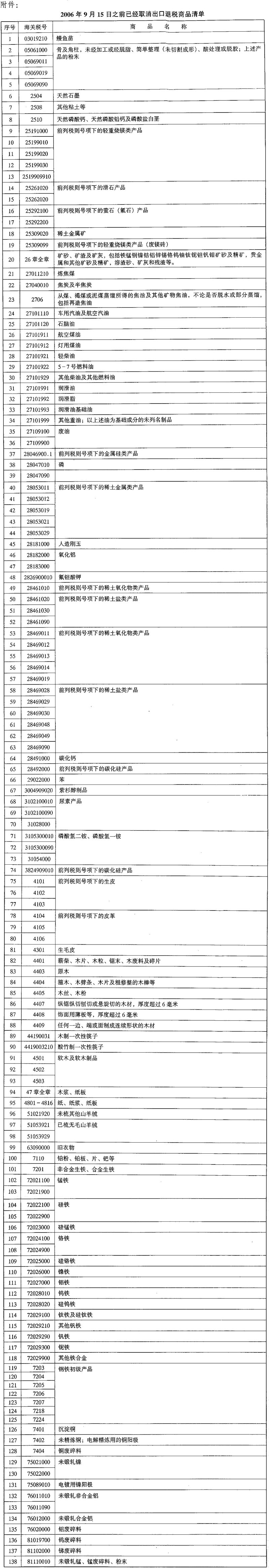

根据财税〔2006〕139号的规定:“将此前已经取消出口退税以及本次取消出口退税的商品列入加工贸易禁止类目录。对列入加工贸易禁止类目录的商品进口一律征收进口关税和进口环节税”,但在其附件中未开列此前已经取消出口退税的商品目录。现予补充《2006年9月15日之前已经取消出口退税商品清单》,主要包括在本次调整出口退税政策之前已经取消出口退税政策的商品。具体见附件。

特此通知。

附件:2006年9月15日之前已经取消出口退税商品清单

|

发文单位:财政部,国家税务总局